摘要:2021年,全球经济总体复苏,中国经济继续担当全球经济增长引擎,能源需求持续恢复,清洁能源快速发展,但能源供需矛盾突出,煤、油、气等大宗商品价格

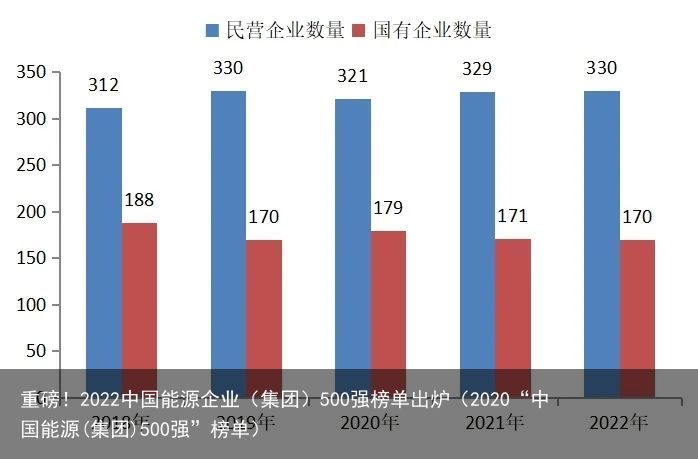

▲图2 2018-2022年中国能源企业(集团)第500家企业营收二、国有、民营企业差距进一步缩小数据显示,“500强”企业中民营企业数量持续上升,营收总额大幅提高,营收总额占比稳步增加,平均营收水平增长一倍,与国有企业差距进一步缩小。一是民营企业数量优势拉大。“500强”企业中,国有企业170家,较上年减少1家;民营企业330家,较上年增加1家。

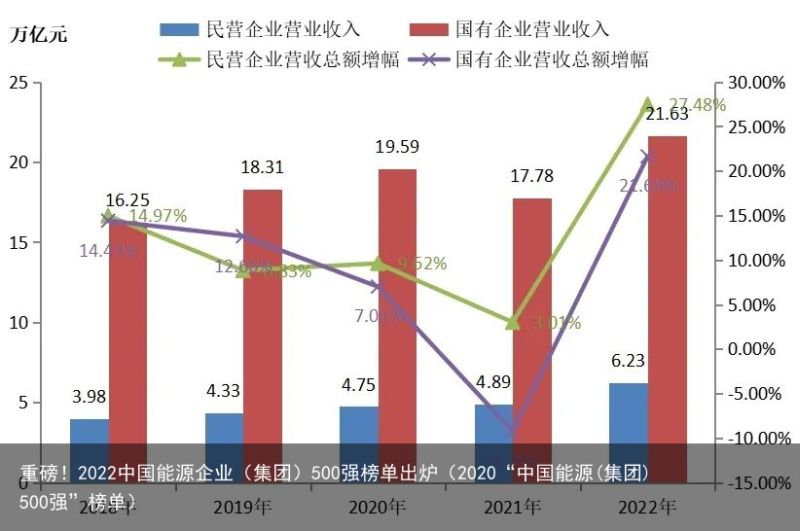

▲图2 2018-2022年中国能源企业(集团)第500家企业营收二、国有、民营企业差距进一步缩小数据显示,“500强”企业中民营企业数量持续上升,营收总额大幅提高,营收总额占比稳步增加,平均营收水平增长一倍,与国有企业差距进一步缩小。一是民营企业数量优势拉大。“500强”企业中,国有企业170家,较上年减少1家;民营企业330家,较上年增加1家。 ▲图3 2018-2022年“500强”中国有企业和民营企业数量二是民营企业营收总额增幅大幅提高。营收总额上,国有企业达到21.63万亿元,较上年增加3.85万亿元,同比增长21.64%;民营企业达到6.23万亿元,较上年增加1.34万亿元,同比增长27.48%,比国有企业高出5.84个百分点,增速连续三年高于国有企业。

▲图3 2018-2022年“500强”中国有企业和民营企业数量二是民营企业营收总额增幅大幅提高。营收总额上,国有企业达到21.63万亿元,较上年增加3.85万亿元,同比增长21.64%;民营企业达到6.23万亿元,较上年增加1.34万亿元,同比增长27.48%,比国有企业高出5.84个百分点,增速连续三年高于国有企业。 ▲图4 2018-2022年“500强”国有企业和民营企业营收情况三是民营企业营收总额占比稳步增加。从营收总额占比上看, 2022年,国有企业营收总额占“500强”营收总额的77.63%,较上年的78.43%有所下降;民营企业营收总额占“500强”营收总额比重达到22.37%,较上年增加0.8个百分点,连续三年保持上升趋势。

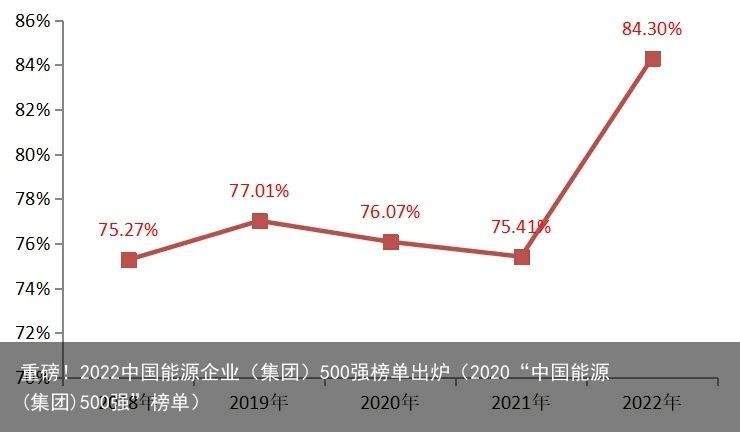

▲图4 2018-2022年“500强”国有企业和民营企业营收情况三是民营企业营收总额占比稳步增加。从营收总额占比上看, 2022年,国有企业营收总额占“500强”营收总额的77.63%,较上年的78.43%有所下降;民营企业营收总额占“500强”营收总额比重达到22.37%,较上年增加0.8个百分点,连续三年保持上升趋势。 ▲图5 2018-2022年“500强”国有企业和民营企业营收占比三、市场集中度猛增2022年,中国能源企业(集团)市场集中度猛增。前50强企业营收总额高达23.49万亿元,占“500强”营收总额的比重突增至84.30%,较上年提高8.89个百分点,首次超过8成。

▲图5 2018-2022年“500强”国有企业和民营企业营收占比三、市场集中度猛增2022年,中国能源企业(集团)市场集中度猛增。前50强企业营收总额高达23.49万亿元,占“500强”营收总额的比重突增至84.30%,较上年提高8.89个百分点,首次超过8成。 ▲图6 2018-2022年“500强”前50强营收总额占比四、尾部企业强劲发力营收规模在十亿级的尾部企业发展迅猛,营收水平快速增长,数十家企业跃入百亿级规模阵列,营收总额占比增长近一倍。首先,从不同规模企业数量上看,数十家企业从十亿级跨入百亿级行列。“500强”营收水平达到万亿级别的有国家电网有限公司、中国石油天然气集团有限公司、中国石油化工集团有限公司三家公司。如图7所示,达到千亿级别的有43家,较上年增加3家。达到百亿级别的有204家,较上年增加42家,首次突破200家,主要原因除了有新增企业外,另有20余家企业营收水平从十亿级跃入百亿级,这也使得十亿级的企业数量降至250家,较上年骤减45家。上述数据恰恰说明,越往上发展,企业跨越发展级别的难度系数越高。

▲图6 2018-2022年“500强”前50强营收总额占比四、尾部企业强劲发力营收规模在十亿级的尾部企业发展迅猛,营收水平快速增长,数十家企业跃入百亿级规模阵列,营收总额占比增长近一倍。首先,从不同规模企业数量上看,数十家企业从十亿级跨入百亿级行列。“500强”营收水平达到万亿级别的有国家电网有限公司、中国石油天然气集团有限公司、中国石油化工集团有限公司三家公司。如图7所示,达到千亿级别的有43家,较上年增加3家。达到百亿级别的有204家,较上年增加42家,首次突破200家,主要原因除了有新增企业外,另有20余家企业营收水平从十亿级跃入百亿级,这也使得十亿级的企业数量降至250家,较上年骤减45家。上述数据恰恰说明,越往上发展,企业跨越发展级别的难度系数越高。 ▲图7 2018-2022年“500强”不同规模企业数量其次,从不同规模企业营收总额上看,十亿级企业营收总额及其占比均大幅提高。如图8所示,一方面,2022年,十亿级企业营收总额达到2.51万亿元,较上年增长1.25万亿元,同比增长99.92%,创历年最高增幅;另一方面,其占“500强”营收总额的比重达到9.01%,同比增长近一倍,亦创历年最高水平。

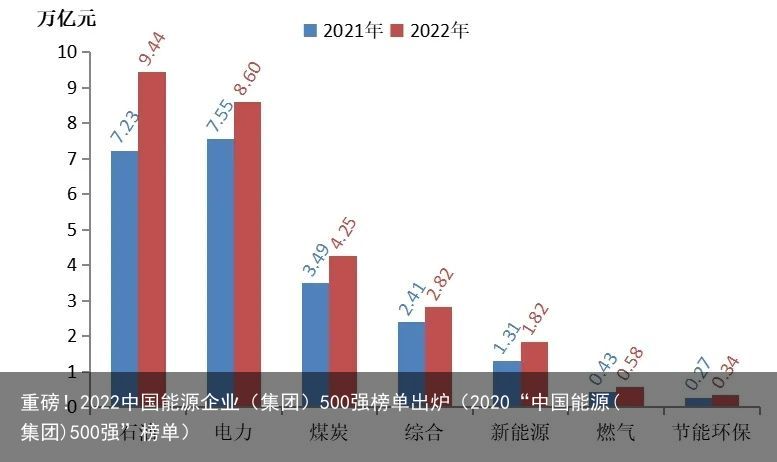

▲图7 2018-2022年“500强”不同规模企业数量其次,从不同规模企业营收总额上看,十亿级企业营收总额及其占比均大幅提高。如图8所示,一方面,2022年,十亿级企业营收总额达到2.51万亿元,较上年增长1.25万亿元,同比增长99.92%,创历年最高增幅;另一方面,其占“500强”营收总额的比重达到9.01%,同比增长近一倍,亦创历年最高水平。 ▲图8 2018-2022年“500强”十亿级企业营收总额及占比五、传统能源行业重回上升趋势,新能源快速追赶2022中国能源企业(集团)中,煤炭、石油等传统能源摆脱下滑局面,重回上升趋势;电力、燃气提质增效;新能源领涨,快速追赶;节能环保、综合类稳步发展。煤炭、石油重回上升趋势。煤炭、石油扭转上年下滑趋势,大幅增长,在能源系统中仍占据主导地位。“500强”中,煤炭企业达到114家,较上年增加4家,仍排名第二;石油企业73家,与上一年持平,排名仍位列第四,保持不变,(如图9所示)。营收总额上,煤炭企业营收总额4.25万亿元,同比大增22%,位列第三;石油企业营收总额9.44万亿元,同比增长30.66%,仍是营收总额最高的行业(如图10所示)。此外,二者营收总额占“500强”的比重由上年的47.25%上升至今年的49.15%,其中煤炭占比小幅下降0.73各百分点,石油占比上升6.32个百分点。(如图11所示)。电力、燃气提质增效。电力、燃气企业数量均有所下将,但营收总额不降反增。“500强”中,电力企业127家,较上年减少10家,但仍是企业数最多的行业;燃气较上年减少4家至27家,排名亦不变(如图9所示)。营收总额上,电力行业达到8.6万亿元,同比增长14.02%,排名第二,保持增长势;燃气行业达到0.58万亿元,同比增长34.47% ,排名仍为第六(如图10所示)。新能源数量、营收双双领涨。一是企业数量增长最多。“500强”中新能源企业数量首次突破100家,达到101家,较上年增加8家,在“500强”中排名第三(如图9所示)。二是营收总额涨幅最高。新能源行业营收总额1.82万亿元,同比增长39.66%,在各行业中涨幅最高(如图10所示)。三是营收总额占比大幅增长。新能源行业营收总额占“500强”的比重达到6.55%,同比增长13.64%,涨幅最高(如图11所示)。节能环保、综合类企业平稳发展。“500强”中,节能环保企业有20家,与上年持平,营收总额0.34万亿元,同比增长26.21%,增速居中(如图9所示);综合类企业38家,较上年增加2家,营收总额2.82万亿元,同比增长17.22%(如图10所示)。此外,节能环保和综合类企业营收总额近三年来呈现稳步上升趋势(如图11所示)。

▲图8 2018-2022年“500强”十亿级企业营收总额及占比五、传统能源行业重回上升趋势,新能源快速追赶2022中国能源企业(集团)中,煤炭、石油等传统能源摆脱下滑局面,重回上升趋势;电力、燃气提质增效;新能源领涨,快速追赶;节能环保、综合类稳步发展。煤炭、石油重回上升趋势。煤炭、石油扭转上年下滑趋势,大幅增长,在能源系统中仍占据主导地位。“500强”中,煤炭企业达到114家,较上年增加4家,仍排名第二;石油企业73家,与上一年持平,排名仍位列第四,保持不变,(如图9所示)。营收总额上,煤炭企业营收总额4.25万亿元,同比大增22%,位列第三;石油企业营收总额9.44万亿元,同比增长30.66%,仍是营收总额最高的行业(如图10所示)。此外,二者营收总额占“500强”的比重由上年的47.25%上升至今年的49.15%,其中煤炭占比小幅下降0.73各百分点,石油占比上升6.32个百分点。(如图11所示)。电力、燃气提质增效。电力、燃气企业数量均有所下将,但营收总额不降反增。“500强”中,电力企业127家,较上年减少10家,但仍是企业数最多的行业;燃气较上年减少4家至27家,排名亦不变(如图9所示)。营收总额上,电力行业达到8.6万亿元,同比增长14.02%,排名第二,保持增长势;燃气行业达到0.58万亿元,同比增长34.47% ,排名仍为第六(如图10所示)。新能源数量、营收双双领涨。一是企业数量增长最多。“500强”中新能源企业数量首次突破100家,达到101家,较上年增加8家,在“500强”中排名第三(如图9所示)。二是营收总额涨幅最高。新能源行业营收总额1.82万亿元,同比增长39.66%,在各行业中涨幅最高(如图10所示)。三是营收总额占比大幅增长。新能源行业营收总额占“500强”的比重达到6.55%,同比增长13.64%,涨幅最高(如图11所示)。节能环保、综合类企业平稳发展。“500强”中,节能环保企业有20家,与上年持平,营收总额0.34万亿元,同比增长26.21%,增速居中(如图9所示);综合类企业38家,较上年增加2家,营收总额2.82万亿元,同比增长17.22%(如图10所示)。此外,节能环保和综合类企业营收总额近三年来呈现稳步上升趋势(如图11所示)。 ▲图9 “500强”各行业企业数量

▲图9 “500强”各行业企业数量 ▲图10 “500强”各行业营收总额

▲图10 “500强”各行业营收总额 ▲图11 2018-2022年“500强”各行业营收总额占比六、区域间差距拉大,东北地区明显“滑坡”区域分析数据显示,东部地区优势扩大,中部地区较为平稳,西部地区内部分化明显,东北地区显著“滑坡”,区域间差距拉大。“500强”中,东部地区有298家企业,占总数的近60%,较上年增加8家,增长点主要来自河北、台湾(如表1和图12所示),与其他区域差距进一步拉大。东部地区营收总额高达22.14万亿元(如表2所示),同比增长25.82%,增长量主要由北京、山东、浙江贡献。东部地区营收总额占“500强”的比重达到79.46%(如表3所示),同比增长1.84个百分点。无论在量上还是质上,东部地区的主导地位都更加突出,与其他区域间的差距进一步拉大。中部地区较为平稳,在“500强”中有106家企业,与上年基本持平(如表1所示)。中部地区营收总额2.8万亿元(如表2所示),同比增长15.3%,除河南外,中部其他5省营收总额均同比增加。东部地区营收总额占“500强”的比重为10.04%(如表3所示),较上年小幅下降0.66个百分点。总的来说,中部地区量上微减,质上有升有降,总体平稳。西部地区有79家企业,较上年减少6家,减少量主要来自云南、贵州、重庆三地,但内蒙古、广西、青海、陕西企业数较上年均有较大增量,其中云南和内蒙古分别为2022年“500强”企业减少最多和增加最多的省份,区域内各省(市)间分化明显(如表1和图12所示)。西部地区营收总额2.7万亿元(如表2所示),同比增长15.52%,增量主要来自内蒙古和陕西。西部地区营收总额占“500强”的比重为9.71%(如表3所示),较上年小幅下降0.62个百分点。东北地区有17家企业,较上年减少3家,且近三年来逐年下滑(如表1所示)。东北地区营收总额0.22万亿元,同比下降28.26%,主要受辽宁省营收总额大幅下降所致,是四大区域中唯一一个下降的区域(如表2所示)。东北地区营收总额占“500强”的比重为0.79%(如表3所示),较上年下降0.56个百分点,首次降至1%以下。整体上看,东北地区在“500强”中处于绝对劣势地位,出现明显 “滑坡”现象。

▲图11 2018-2022年“500强”各行业营收总额占比六、区域间差距拉大,东北地区明显“滑坡”区域分析数据显示,东部地区优势扩大,中部地区较为平稳,西部地区内部分化明显,东北地区显著“滑坡”,区域间差距拉大。“500强”中,东部地区有298家企业,占总数的近60%,较上年增加8家,增长点主要来自河北、台湾(如表1和图12所示),与其他区域差距进一步拉大。东部地区营收总额高达22.14万亿元(如表2所示),同比增长25.82%,增长量主要由北京、山东、浙江贡献。东部地区营收总额占“500强”的比重达到79.46%(如表3所示),同比增长1.84个百分点。无论在量上还是质上,东部地区的主导地位都更加突出,与其他区域间的差距进一步拉大。中部地区较为平稳,在“500强”中有106家企业,与上年基本持平(如表1所示)。中部地区营收总额2.8万亿元(如表2所示),同比增长15.3%,除河南外,中部其他5省营收总额均同比增加。东部地区营收总额占“500强”的比重为10.04%(如表3所示),较上年小幅下降0.66个百分点。总的来说,中部地区量上微减,质上有升有降,总体平稳。西部地区有79家企业,较上年减少6家,减少量主要来自云南、贵州、重庆三地,但内蒙古、广西、青海、陕西企业数较上年均有较大增量,其中云南和内蒙古分别为2022年“500强”企业减少最多和增加最多的省份,区域内各省(市)间分化明显(如表1和图12所示)。西部地区营收总额2.7万亿元(如表2所示),同比增长15.52%,增量主要来自内蒙古和陕西。西部地区营收总额占“500强”的比重为9.71%(如表3所示),较上年小幅下降0.62个百分点。东北地区有17家企业,较上年减少3家,且近三年来逐年下滑(如表1所示)。东北地区营收总额0.22万亿元,同比下降28.26%,主要受辽宁省营收总额大幅下降所致,是四大区域中唯一一个下降的区域(如表2所示)。东北地区营收总额占“500强”的比重为0.79%(如表3所示),较上年下降0.56个百分点,首次降至1%以下。整体上看,东北地区在“500强”中处于绝对劣势地位,出现明显 “滑坡”现象。

▲图12 “500强”企业省(市)间分布情况当前全球经济危机、地缘政治风险上升,极端气候事件的频率和强度不断增加,保障能源安全与实现“双碳”目标的任务艰巨而迫切。未来,化石能源价格将如何演变,新型电力系统建设将如何影响中国能源企业(集团)的发展,我们将持续关注!

▲图12 “500强”企业省(市)间分布情况当前全球经济危机、地缘政治风险上升,极端气候事件的频率和强度不断增加,保障能源安全与实现“双碳”目标的任务艰巨而迫切。未来,化石能源价格将如何演变,新型电力系统建设将如何影响中国能源企业(集团)的发展,我们将持续关注!

文 | 中国能源经济研究院 郑超

End

见习编辑 | 李泽民